ข้อมูลการลงทุน บทความสาระน่ารู้เกี่ยวกับการประกันชีวิต ประกันภัย และประกันสุขภาพ

ประกันชีวิต ประกันความมั่นคงเพื่อครอบครัวในอนาคต

วันพฤหัสบดี

เก็บเงินไว้ใช้ยามเกษียณให้คุ้มค่าด้วย RMF และ LTF

source: ก.ล.ต. , บลจ.บัวหลวง

หลายๆ คนมองว่าการวางแผนเพื่อวันเกษียณนั้นเป็นสิ่งสำคัญ แต่จะมีสักกี่คนที่ให้ความสำคัญถึงระดับ สิ่งจำเป็น และนำไป ปฏิบัติจริง เหตุผลที่มักใช้อ้างเพื่อไม่เก็บเงินก็คือ ยังมีเวลาอีกนานกว่าจะเกษียณ มีความจำเป็นต้องใช้เงินมากกว่าเก็บไว้เฉยๆ หรืออาจจะคิดว่ามีลูกหลานคอยเลี้ยงดูอยู่แล้ว และบางส่วนก็นึกไม่ออกว่าหลังเกษียณจะต้องมีค่าใช้จ่ายอะไรกันมากมาย

แต่ในความเป็นจริงคุณแน่ใจกับเหตุผลเหล่านั้นแค่ไหน

ถ้าวันนี้คุณอายุ 35 ปี เตรียมเกษียณเมื่ออายุ 60 ปี ถ้ายังไม่เริ่มเก็บเงินตั้งแต่วันนี้คุณจะเริ่มเมื่อไร 40? 50? หรือ 59? ปี แล้วเวลาเพียงเท่านั้นเพียงพอสำหรับการเก็บเงินไว้ใช้หลังเกษียณที่มีแต่รายจ่าย อีกถึง 20 ปี หรือไม่ หากคุณอายุยืนถึง 80 ปี

RMF และ LTF กองทุนรวมทั้ง 2 ประเภทนี้แม้จะมีลักษณะเด่นเหมือนกัน แต่ก็ยังมีความแตกต่างกันในรายละเอียด ซึ่งเริ่มตั้งแต่จุดกำเนิดเริ่มต้นของ

RMF (กองทุนรวมเพื่อการเลี้ยงชีพ หรือ retirement mutual fund) เป็นกองทุนรวมที่เกิดขึ้นจากแนวคิดที่ต้องการสนับสนุนวินัยการออมในระยาวเพื่อวัยเกษียณเมื่อพ้นจากงานและไม่มีรายได้ประจำแล้ว

LTF (กองทุนรวมหุ้นระยะยาว หรือ long-term equity fund) เป็นกองทุนรวมที่เกิดมาจากแนวคิดที่ต้องการส่งเสริมการลงทุนระยะยาวในหุ้นจดทะเบียนในตลาดรอง เช่น SET และ MAI เพื่อช่วยให้ตลาดทุนไทยมีเสถียรภาพมากยิ่งขึ้น และยังช่วยสร้างวินัยในการออม ของผู้ลงทุนรายย่อยในระยะยาวมากยิ่งขึ้นด้วย

RMF และ LTF ต่างกันอย่างไร

และเมื่อกองทุนรวมทั้งสองประเภทต่างก็เน้นการลงทุนระยะยาว ทางการจึงสนับสนุนสิทธิประโยชน์ทางภาษี ให้แก่ ผู้ลงทุนเพื่อเป็นการจูงใจ

วันอาทิตย์

เคล็ดลับที่จะทำให้คุณเก็บเงินได้มากกว่า 50%

6 เคล็ดลับที่จะทำให้คุณเก็บเงินได้มากกว่า 50%

6 เคล็ดลับที่จะทำให้คุณเก็บเงินได้มากกว่า 50%

source: คุณกาญจนา หงษ์ทอง Personal Finance columnist หนังสือพิมพ์กรุงเทพธุรกิจ

ตัวเลข 50 เปอร์เซ็นต์อาจเป็นตัวเลขการออมที่สูงสำหรับบางคน แต่อย่าลืมว่ารายได้ของคนเราจะขยับขึ้นตามประสบการณ์การทำงาน ดังนั้นเมื่ออายุงานมากขึ้นก็ควรออมเงินให้มากขึ้นตามไปด้วย และควรมองว่า 50 เปอร์เซ็นต์เป็นตัวเลขที่ท้าทายมากกว่าจะเป็นตัวเลขที่เป็นไปไม่ได้

- รู้จักตัวเอง ก่อนใช้เงินทุกครั้งควรจะกลับมาพิจารณาตัวเองว่า คุณเป็นใคร มีนิสัยอย่างไร ทำอาชีพอะไร มีรายจ่ายแค่ไหน ต้องดูแลใครบ้าง มีแผนการอนาคตอย่างไร

- มีทัศนคติที่ถูกต้องด้านการเงิน ผู้ที่มีเงินเดือนไม่มาก ควรใส่ใจต่อการวางแผนทางการเงิน การทำประกันชีวิตเป็นการออมเงินลักษณะหนึ่งที่ป้องกันไม่ให้คุณดึงเงินเก็บจำนวนมากๆ ออกมาใช้เมื่อเกิดเหตุการณ์ไม่คาดฝัน แผนการเงินเป็นเรื่องเฉพาะบุคคลจริงๆ ไม่สามารถลอกแบบแผนการเงินของคนอื่นได้เป๊ะๆ และการออมเงินหรือการลงทุนแบบใดก็ต้องศึกษาอย่างละเอียดทั้งสิ้น

- ปรับเปลี่ยนไลฟ์สไตล์ รายได้มาก แต่รายจ่ายน้อย หรือมีรายได้เท่าเดิม แต่ใช้จ่ายลดลง แต่สิ่งที่น่าแปลกคือ ค่าใช้จ่ายของคนเราทุกวันนี้ไม่ได้ขยับขึ้นตามอัตราเงินเฟ้อ แต่มีการขยับตามไลฟ์สไตล์ การใช้สินค้าแบรนด์เนม รับประทานอาหารนอกบ้านทุกมื้อ ดังนั้นควรถามตัวเองว่ามีความจำเป็นแค่ไหนที่ต้องมีไลฟ์สไตล์ที่เลิศหรูตามระดัยรายได้ จำเป็นแค่ไหนที่ต้องวิ่งตามกระแสแฟชั่น

- มีนัยในการออมเงิน สะพานที่ทอดยาวไปสู่อิสรภาพทางการเงินและความมั่งคั่งจะเกิดขึ้นไม่ได้เลยหากปราศจากคำว่าวินัย การออมเงินแบบขึ้นบันไดเลื่อน เป็นการออมเงินด้วยการหักบัญชีเงินฝาก เป้นการบังคับตัวเอง เช่นการออมเงินกับกองทุนรวม หรือออมเงินกับประกันชีวิต และการออมเงินด้วยการซื้อของมีค่าเช่น ทองคำ เครื่องประดับ ที่ดินเป็นต้น

- แปลงเวลาว่างให้เป็นรายได้เสริม บางคนอาจจะถนัดในการทำอาหาร งานฝีมือต่างๆ ซึ่งสามารถเปลี่ยนเป็นอาชีพเสริมได้

- ตัดรายจ่ายที่ไม่จำเป็น โดยให้คุณจดรายการค่าใช้จ่ายทั้งหมดลงบนกระดาษ แล้วพิจารณาว่ามีส่วนไหนที่จะลด หรือตัดออกไปได้หรือไม่

แผนการออมทั้ง 6 ข้อทำได้จริงและไม่ยาก ชีวิตคงเคว้งคว้างหากเราอยู่ในวัยเกษียนแต่มีเงินออมเพียงเล็กน้อย

3 กองทุนที่มีประโยชน์มหาศาลต่อคนออฟฟิศ

- กองทุนสำรองเลี้ยงชีพ (Providence Fund - ODF) โดดเด่นเพราะเป็นการออมเพียงหนึ่งเดียวที่มีคนอื่นช่วยคุณออม คุณให้บริษัทหักเท่าไร เมื่อถึงเวลาและเงื่นไขที่กำหนด บริษัทจะสมทบเงินให้ในจำนวนเท่ากัน

- กองทุนรวมเพื่อการเลี้ยงชีพ (Retirement Mutual Fund - RMF) เป็นกองทุนที่ตั้งขึ้นเพื่อช่วยให้มนุษย์งานสามารถเกษียณได้อย่างแสนสุข มีเงื่อนไขสำคัญคือ เงินออมทั้งหมดจะรับคืนได้ก็ต่อเมื่ออายุ 55 ปี ไม่สามารถเบิกถอนล่วงหน้า ปัจจุบัน RMF มีการลงทุนหลายแบบ เช่นลงทุนในตราสารหนี้ (เสี่ยงน้อยที่สุด ผลตอบแทน 2-3 % ต่อปี) ทองคำ พันธบัตร สถาบันการเงินระหว่างประเทศ หรือหลายแบบผสมกัน ซึ่งจะมีความเสี่ยงและผลตอบแทนไม่เท่ากัน

- กองทุนรวมหุ้นระยะยาว (Long Term Equity Fund - LTF) เป็นกองทุนที่มีเงื่อนไขน้อยกว่า RMF คือสามารถถอนเงินออกภายใน 5 ปี ปัจจุบันสามารถเริ่มออมใน LTF ด้วยการหักบัญชีเริ่มต้นเพียงเดือนละ 500 บาท

ทั้งสามกองทุนเป็นการลงทุนที่สามารถนำไปลดหย่อนภาษีได้ และหากเรากระจายเงินเพื่อออมในกองทุนทั้งสามแบบก็เท่ากับได้กระจายเงินฝากในหลายๆ ตลาด เป็นการออมที่ไม่เคร่งเครียดเหมาะกับคนทั่วไปที่ไม่มีเวลาตืดตามการขึ้นลงของตลาดหุ้น ตลาดทองคำ หรือตลาดไหนๆ ทำให้สามารถทำงานและทำกิจกรรมอื่นๆ ได้อย่างสบายใจ วิธีนี้นอกจากจะได้ออมเงินได้ทำงาน มีโอกาสงอกเงย แทนที่จะทิ้งไว้เฉยๆ ในบัญชีกระแสรายวัน

source: คุณกาญจนา หงษ์ทอง Personal Finance columnist หนังสือพิมพ์กรุงเทพธุรกิจ

วันเสาร์

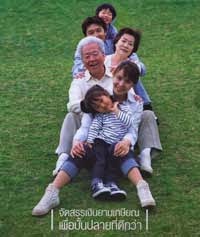

จัดสรรเงินยามเกษียณ เพื่อบั้นปลายที่ดีกว่า

เป้าหมายของการลงทุนในช่วงชีวิตหลังเกษียณคือ การมีเงินพอกินพอใช้ไปตลอดชีวิต และเมื่อถึงวัยเกษียณ รายได้จากการประกอบอาชีพจะหายไป

เงินได้จากกองทุนต่างๆ ในวัยเกษียณ เช่น กองทุนสำรองเลี้ยงชีพ กองทุนบำเหน็จบำนาญข้าราชการ กองทุนประกันสังคม กองทุนรวมเพื่อการเลี้ยงชีพ กองทุนอื่นๆ ที่เราสะสมไว้ หรือเงินได้จากการประกันชีวิตที่ครบสัญญา จึงจัดเป็น เงินได้ก้อนสุดท้าย ที่สำคัญยิ่งสำหรับช่วงชีวิตที่เหลืออยู่ แต่ในขณะที่รายได้ลดลง รายจ่ายกลับตรงกันข้าม เพราะยิ่งอายุมากขึ้นก็จะยิ่งมีค่าใช้จ่ายที่ไม่คาดคิดมากขึ้น เช่น ด้านสุขภาพ และความจำเป็นที่จะต้องดัดแปลงที่อยู่อาศัยให้เหมาะสมกับวัย

ดังนั้นการจัดสรรเงินให้ทำงานแทนเรา เพื่อสร้างผลตอบแทนที่เพียงพอสำหรับเป็นค่าใช้จ่ายจนถึงวันสุดท้ายจึงเป็นสิ่งที่ขาดไม่ได้ หากเราต้องการบั้นปลายชีวิตที่ราบรื่น มีความสุข

แนวคิดในการลงทุน กันเงินส่วนหนึ่งเป็นสภาพคล่องสำหรับ 1 ปีแรกหลังเกษียณ เพื่อให้มีเงินใช้จ่ายหมุนเวียนไปตลอด 1 ปี ไม่มีอะไรดีกว่าเงินฝาก กองทุนตราสารหนี้ที่ปลอดภัยมั่นคง สภาพคล่องสูง จากนั้นให้จัอสรรเงินออมที่หามาได้ทั้งชีวิตออกเป็น 3 ก้อน ซึ่งรูปแบบการลงทุนจะค่อยๆ เพิ่มการลงทุนเป็นสินทรัพย์ที่มีความเสี่ยงมากขึ้นเรื่อย

ก้อนแรก เป็นการลงทุนสำหรับ 10 ปีแรกหลังเกษียณ (60-70ปี) แบ่งเงินออกมา 65% ของเงินลงทุนที่มีอยู่โดยจะเน้นลงทุนสินทรัพย์ที่รับประกันผลตอบแทน เช่นเงินฝาก พันธบัตร หรือตราสารหนี้ที่มั่นคงสูง ซึ่งสามารถลงทุนแบบขั้นบันไดให้ทยอยครบอายุได้เช่น ลงทุนพันธบัตรอายุ 1ปี 2ปี 3ปี 5ปี ...10ปี ซึ่งจะได้เงินลงทุนและดอกเบี้ยที่ครบกำหนดในแต่ละช่วงมาใช้จ่ายในแต่ละปี ทั้งนี้ต้องดูด้วยว่าพันธบัตรที่มีขายนั้นมีรุ่นใด อายุใดบ้าง และเข้าถึงได้อย่างไร

ก้อนที่สอง สำหรับ 10 ปีที่สอง (70-80 ปี) แบ่งเงินออกมา 20% ของเงินลงทุนที่มีอยู่ โดยจะเป็นการลงทุนที่มีความเสี่ยงเพิ่มขึ้น เพื่อสร้างรายได้และการเติบโตเช่น หุ้นที่มีปัจจัยพื็นฐานดี มีการจ่ายปันผลสม่ำเสมอ กองทุนอสังหาริมทรัพย์

ก้อนที่สาม สำหรับช่วงอายุ 80ปีขึ้นไป แบ่งเงินออกมา 15% ของเงินลงทุนที่มีอยู่ โดยจะเป็นเงินลงทุนเพื่อคาดหวังให้เงินลงทุนเติบโต เอาไปลงทุนในทองคำ หุ้น Growth Stock หุ้นต่างประเทศ

การลงทุนที่มีระยาเวลายาวนานกว่าจะมีความเสี่ยงที่ต่ำกว่า คนที่เกษียณอายุแล้วจึงสามารถลงทุนในสินทรัพย์หลากหลายมากกว่าแค่เงินฝาก พันธบัตรรัฐบาล แต่ต้องเน้นความปลอดภัยเอาไว้ก่อน เพราะเป็นเงินก้อนสุดท้ายก็ต้องรักษาเงินต้นเอาไว้ให้ได้นานที่สุด เพราะฉะนั้นจะเอาไปลงทุนในสินทรัพย์ที่มีความเสี่ยงในอัตราส่วนสูงมากก็คงไม่ได้

วางแผนการเงินหลังเกษียณอายุ

เมืองไทยประกันชีวิต Smart Retirement

โครงสร้างประชากรของประเทศไทยตอนนี้เริ่มเข้าสู่วัยเกษียณอายุ ผู้สูงอายุเริ่มมากขึ้นและอย่างต่อเนื่องเราควรเตรียมตัววางแผนหลังเกษียณอายุ แผนการประกันชีวิตของท่าน แฮปปี้ รีไทร์เมนท์ การประกันชีวิตสามารถเข้ามาเสริมในเรื่องของการสำรองเงินสำหรับการเกษียณอายุได้เหมือนกัน ซึ่งส่วนใหญ่จะเป็นการประกันในรูปของการออมเงิน ซึ่งในแต่ละบริษัทจะมีรูปแบบที่แตกต่างกัน และมีกรมธรรม์ที่หลากหลายการวางแผนหลังการเกษียณเหมาะสำหรับทุกคน ทุกอาชีพขึ้นอยู่กับว่าเราวางแผนว่าเราต้องการมีเงินหลังเกษียณอายุเท่าไร บางครั้งกองทุนสำรองเลี้ยงชีพ หรือกองทุนบำเหน็จบำนาญ อาจจะไม่เพียงพอสำหรับผู้รับราชการ

ความมั่นคง คนไทยส่วนใหญ่ยังไม่ค่อยชอบวางแผนยังมองเรื่องพวกนี้ไกลตัวไม่ว่าจะเป็นเรื่องการเกษียณอายุ เรื่องของความคุ้มครองชีวิตบางคนยังมองเป็นเรื่องไกลตัวอยู่มองแค่เรื่องปัจจุบัน แต่เรื่องอนาคต เรื่องการเกษียณอายุ เรื่องของสุขภาพหลายคนยังไม่มอง พอจะมองก็ช้าไปเสียแล้ว

![]()

วันศุกร์

สถาบันคุ้มครองเงินฝาก

สถาบันคุ้มครองเงินฝาก Deposit Protection Agency (DPA) หรือเรียกย่อๆ ว่า สคฝ.

สถาบันคุ้มครองเงินฝากเป็นหน่วยงานที่จัดตั้งขึ้นตามพระราชบัญญัติสถาบัน คุ้มครองเงินฝาก พ.ศ. 2551 ซึ่งมีผลบังคับใช้ตั้งแต่ 11 สิงหาคม 2551 เป็นต้นมา โดยทำหน้าที่สำคัญในการจ่ายคืนเงินฝากให้แก่ผู้ฝากเงินอย่างรวดเร็ว (ภายใน 30 วันนับจากวันยื่นคำขอรับเงินหลังจากสถาบันการเงินถูกปิดกิจการ โดยไม่ต้องรอการชำระบัญชี) ตามจำนวนเงินที่ฝากไว้ แต่ไม่เกินจำนวนเงินที่กฏหมายระบุความคุ้มครอง ในกรณีที่สถาบันการเงินผู้รับฝากประสบปัญหาถูกเพิกถอนใบอนุญาตจนต้องปิด กิจการ

ทั้งนี้เงินฝากส่วนที่เกินจากจำนวนเงินที่กฏหมายระบุความคุ้มครอง ผู้ฝากจะต้องรอการเฉลี่ยเงินคืนจากการขายทรัพย์สินของสถาบันการเงินที่ถูก เพิกถอนใบอนุญาต

วงเงินคุ้มครองสูงสุดต่อบัญชีที่ผู้ฝากเงินแต่ละรายจะได้รับคืนจากสถาบัน การเงินแต่ละแห่งจะนับรวมเงินฝากทุกบัญชีในสถาบันการเงินนั้น ในกรณีที่ผู้ฝากเงินมีการเปิดบัญชีเงินฝากไว้หลายบัญชีหรือในสาขาหลายแห่ง ของสถาบันการเงินแห่งเดียวกัน ก็จะต้องนำเงินฝากในทุกบัญชีของผู้ฝากเงิืนแค่ละรายมาบวกรวมกันก่อน

ดังนั้นในกรณีที่มีเงินฝากเกินกว่าความคุ้มครองสูงสุดก็ควรจะทำการกระจาย เงินฝากไปยังสถาบันการเงินหลายๆ แห่งที่ได้รับความคุ้มครอง เงินฝากที่ได้รับการคุ้มครองได้แก่ เงินฝากกระแสรายวัน เงินฝากออมทรัพย์ เงินฝากประจำ บัตรเงินฝาก และใบรับฝากเงินที่เป็นเงินบาท

สถาบันประกันเงินฝาก หลายคนอาจจะสงสัยว่าสถาบันคุ้มครองเงินฝากจะนำเงินมาจากที่ไหนมาจ่ายคืนผู้ ฝาก ทั้งนี้สถาบันคุ้มครองเงินฝากจะเรียกเก็บเงินจากสถาบันการเงินเพื่อนำส่ง เข้ากองทุนคุ้มครองเงินฝาก ซึ่งตามกฏกระทรวงกำหนดหลักเกณฑ์และวิธีการลงทุนของสถาบันคุ้มครองเงินฝาก พ.ศ. 2553 ให้กองทุนคุ้มครองเงินฝากต้องนำเงินไปลงทุนในหลักทรัพย์ที่มีความมั่นคงสูง ไม่ต่ำกว่าร้อยละ 80 ของการลงทุน

ในปัจจุบันสถาบันคุ้มครองเงินฝากได้นำเงินกองทุนไปลงทุนในพันธบัตรรัฐบาล ตราสารหนี้ที่ธนาคารแห่งประเทศไทยเป็นผู้ออก และเงินฝากธนาคารที่มีกฏหมายเฉพาะจัดตั้งขึ้น

ข้อมูลเพิ่มเติม www.dpa.or.th

วันพฤหัสบดี

การลงทุนอย่างพอเพียง

มีเป้าว่าเราอยากได้เท่าไหร่ ในระยะแค่ไหน”

อย่างเช่นอยากมีเงิน 10 ล้าน ในอีก 20 ปีข้างหน้า วันนี้มีแล้ว 1 ล้านบาท ลงทุนเพิ่มได้เดือน

ละ 20,000 บาท เราก็ทำได้ หากได้ผลตอบแทนจากการลงทุนสะสมเฉลี่ยปีละ 9.22%

ซึ่งหากเอาเป้าหมาย 9.22% นี้มาจัดพอร์ตลงทุนที่เหมาะสมได้ โดยกระจายการลงทุนไปใน

สินทรัพย์หลักๆ อย่าง หุ้น ตราสารหนี้ กับทางเลือกอื่น เช่น ทองคำ อสังหาฯ เป็นต้น ว่าจะลงทุน

ในอะไร ในสัดส่วนอย่างละเท่าไหร่ จึงน่าจะทำให้ได้รับตอบแทนเฉลี่ย 9.22% ต่อปี ที่จะทำให้เรา

ถึงเป้าหมายได้อย่างพอเพียงใน 20 ปีข้างหน้า

หุ้น 70% ตราสารหนี้ 20% ทางเลือกอื่น 10%

ปรากฏว่าในปีก่อน หุ้นให้ผลตอบแทนถึง 40% ตราสารหนี้ 3% ทางเลือกอื่น 7%

ผลตอบแทนเฉลี่ยทั้งหมดจะเป็น 29.30% ในปีก่อน เพราะเราลงทุนหุ้นในสัดส่วนเยอะ และหุ้นใน

ปีก่อนให้ผลตอบแทนสูงมาก

หุ้น 75.79% ตราสารหนี้ 15.93% ทางเลือกอื่น 8.28%

ซึ่งสัดส่วนหุ้นจะสูงกว่าที่เราตั้งเป้าไว้ ในขณะที่อย่างอื่นมีสัดส่วนต่ำลง เราจึงน่าจะลดสัดส่วน

ในหุ้น (ซึ่งก็คือการขายได้ในราคาสูง) แล้วเอาไปลงทุนในอื่นๆ เพื่อให้ทั้งหมดคงสัดส่วนที่

70/20/10 ไว้ตามเป้าหมายที่เราเคยกำหนดว่าหากไปถึงเราก็จะรวยพอแล้ว

นี่คือการเข้าใจตนเอง ตั้งเป้าหมายไว้ว่าเราต้องการเท่าไหร่ แล้วคอยรักษาสัดส่วนไว้ (ดูปีละ

ครั้ง สองครั้งก็พอ) ทำให้เราไม่หลงระเริงไปกับความโลภซึ่งอาจทำให้เรารวยขึ้นหรือจนลง

ส่วนผู้ลงทุนระยะสั้น นักเก็งกำไร ก็ใช้วิธีตั้งเป้าหมายกำไรกี่ % แล้วจึงจะพอ พอถึงเป้าหมาย

ก็ต้องรู้จักขายทิ้ง อย่าไปปล่อยให้ความโลภมาทำให้ผิดวินัย และต้องตั้งเป้าหมายด้วยว่าจะรับ

การขาดทุนได้ไม่เกินกี่ % ซึ่งหากขาดทุนไปถึงระดับที่กำหนดแล้วก็ต้องรู้จักหยุดการขาดทุน

ด้วยการขายทิ้งไปก่อน (Cut Loss หรือ Stop Loss) แล้วเก็บเงินสดไว้รอลงทุนในรอบใหม่ได้

เพราะยังมีโอกาสให้ลงทุนได้เรื่อยๆ

source: คุณวรวรรณ ธาราภูมิ